Économie

contenus affichés

-

00:54Monde - Ukraine: la Russie frappe le rail pour bloquer les livraisons militaires

-

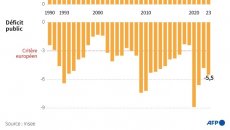

00:39Économie - France : le gouvernement échappe à la sanction de Fitch et Moody's

-

00:27Monde - Sexe, argent et tabloïds, la première semaine de débats s'achève au procès Trump

-

26/04Sports - Toulouse : Un nouveau stade en 2028 ?

-

26/04Auto - La Grande Collecte du Sport : et si on donnait une seconde vie à notre vélo ?