Économie

contenus affichés

-

06:03Monde - La justice américaine annule l'une des condamnations d'Harvey Weinstein pour viol

-

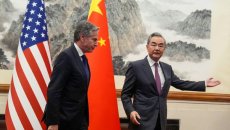

05:32Économie - Blinken mis en garde contre le risque de "détérioration" des liens Pékin-Washington

-

05:18Culture - Au Japon, un studio d'animation adapté aux talents autistes

-

25/04Sports - Pro D2 (J28) : Biarritz fait un grand pas vers le maintien

-

25/04Auto - Voiture de l'année 2025 : les prétendantes sont connues !

Vidéos

Tous publics

LA BANDE PREND LE POUVOIR - 1 ado sur 10 a déjà été ivre

25 avril 2024 - BFMTV