Économie

contenus affichés

-

08:25France - Les ailes du Moulin Rouge à Paris se sont effondrées, pas de blessé

-

08:24Sports - ATP - Madrid : Moutet perd un match fou de près de quatre heures

-

08:21Économie - Atos: la date butoir fixée aux créanciers repoussée au 3 mai

-

08:12France - Macron de retour à la Sorbonne avec un grand discours sur l'Europe

-

06:00Auto - DAB+, FM, AM, quelle est la meilleure radio ?

Vidéos

Tous publics

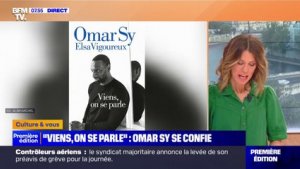

"Viens on se parle": Omar Sy se dévoile dans son livre

25 avril 2024 - BFMTV